新趨勢SEO文章9步驟,學正確寫作結構幫你快速在google首頁排名

SEO文章是依照搜尋意圖撰寫、且結構符合...

Read more購物車內沒有任何商品。

選擇權分為價內和價外,意思是:當1口CALL(買權)履約價高於大盤現在點位則為價外CALL。例如,大盤在18000則履約價18200 CALL為價外;PUT則相反,1口履約價高於大盤點數的PUT則為價內PUT。

相較於一般的金融商品,選擇權的概念較複雜,也讓許多投資新手一頭霧水,而想要計算選擇權權利金,就必須先了解價內價外的概念,以及選擇權時間價值、內含價值和波動率價值,才能擬訂合適的策略,達到選擇權損益最佳化!

看完本篇可以學到:

選擇權合約可分為3種,分別是價內、價平和價外,它們的概念是什麼呢?我以Call來簡單說明,當履約價低於大盤現在點數的Call,就是「價內」;履約價高於大盤點數的Call則是「價外」;而履約價在大盤點數+/- 50點以內的CALL,即是「價平Call」。

接下來,我用Call和Put各舉1個例子說明(假設現在大盤在16200):

還是不清楚價內價外、內含價值和外在價值嗎?歡迎觀看50秒影音,幫您更快了解選擇權履約價!

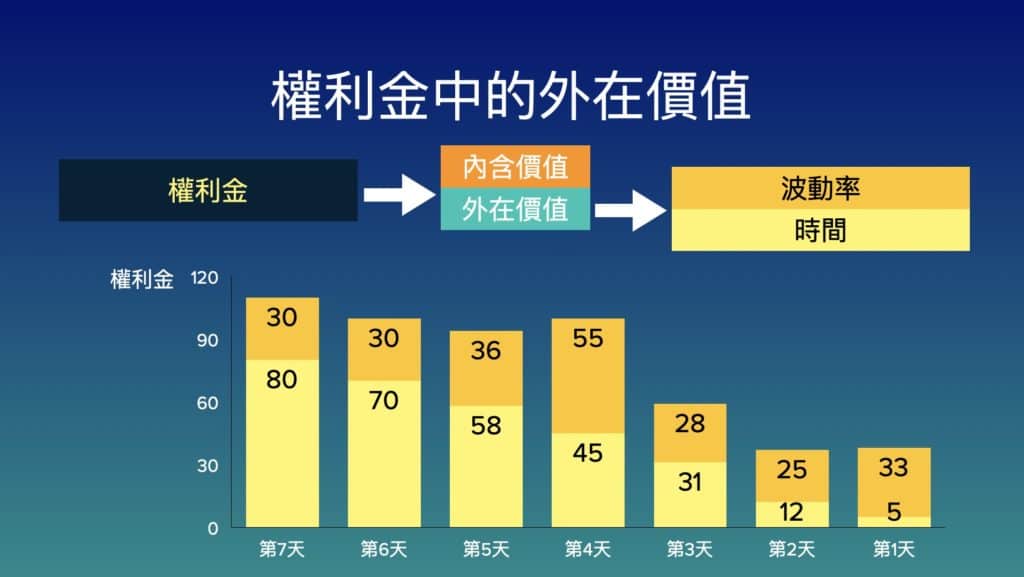

選擇權權利金計算該怎麼做呢?其實,權利金是由2部分組合起來的,也就是「內含價值」和「外在價值」,以下解釋2者的含義:

假設現在大盤在16200,距離到期日還有5天的16000Call ,權利金內含價值計算方式為大盤現在的點數和選擇權履約價的差距,因此內含價值為16200-16000=200。

由於內含價值是固定的,必須加上外在價值,才等於整體權利金。例如買到這口Call需要250點,代表外在價值就是50點。

另一個狀況,假設還有5天到期的15900Call ,現在大盤是16200,則權利金內含價值是16200-15900=300,若這口Call權利金320點,代表20點是外在價值(內含價值+外在價值=整體權利金)。

究竟該如何看待外在價值呢?「外在價值」表示賣方、買方對做的部分,可想像成是「選擇權維持價外的機率」。從上面的例子可以知道,15900Call比16000Call更價內,外在價值更低,原因是越價內的選擇權,結算時越容易履約,因為要跌到15900比跌到16000更難、機率更低。既然更難跌到15900,代表15900成為價外的機率更低,所以外在價值也就更低囉!

許多人會以為「價內」才有外在價值,實則不然,不管是價內、價平或是價外選擇權,都有外在價值。以下舉個例子為你解析:

當大盤為16200,16400Call因為高於大盤點位16200,是「價外Call」。可以想像成因為16400Call是希望大盤漲到164000,但是大盤還沒到,所以16400Call還在外面等大盤來。

價外的16400Call內含價值是0,加上他的外在價值25點,代表當大盤在16200時買入16400Call要花25點權利金,而這個外在價值25點權利金就是買方賣方對做的地方。我用以下表格進行歸納:

| 大盤點位16200 | 合約 | 內含價值 | 外在價值 |

| 履約價16400Call,權利金25點 | 價外 | 0 | 25 |

| 履約價16170Call,權利金90點 | 價平 | 16200-16170=30 | 90-30=60 |

| 履約價16000Call,權利金250點 | 價內 | 16200-16000=200 | 250-200=50 |

(*小提醒:權利金一定有外在價值,所以在結算前,選擇權權利金一定高於自己的內含價值。)

買方買入16400Call要花25點,代表當選擇權賣方賣出16400Call可收25點權利金。而選擇權於結算日當天所有外在價值會歸0,以內含價值進行結算、賣出價外16400Call,只要結算時沒漲過16400,賣方只要花0點就可以把這口Call買回平倉,那這25-0=25點對於賣方來說就是獲利了!

想深入選擇權賣方獲利與運作方式,可參考50秒影片快速說明:

(了解選擇權莊家vs玩家的運作,歡迎參考:選擇權賣方(莊家) vs買方運做方式,賣CALL為例|選擇權交易,50秒學1招)

交易選擇權的人一定要清楚知道權利金的組成方式 ,才會知道自己賺的是哪一部分的錢。

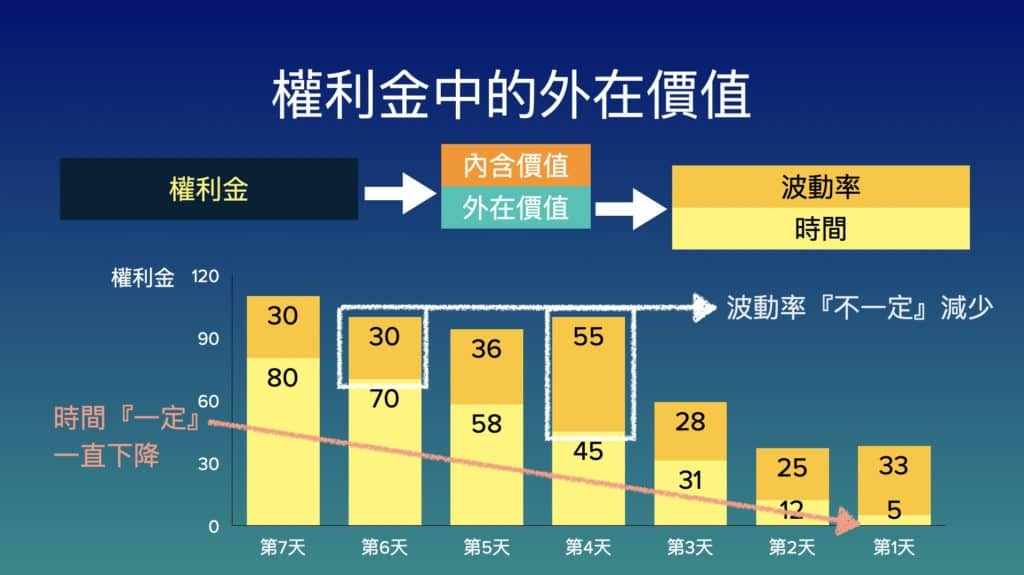

而內含價值很好計算,白紙黑字寫得很清楚,但外在價值就不是這樣了,外在價值包含了「時間價值」和「波動率價值」,是會不斷變化的。以下為你詳細說明:

由於時間會不斷地流失,因此時間價值會逐漸降低。選擇權賣方合約剛出來第一天,賣方就賣出時間價值給買方,而隨著時間慢慢流失,時間價值一直降低,代表賣方在時間價值方面一直持續獲利。等到週三新合約出來,賣一組Call價差單,波動率跟點位都沒有巨大變化之下,賣方光是賺到時間價值就已經足夠獲利平倉了。

距離結算日越近,就快要知道結果是誰贏誰輸了,所以外在價值「通常」會因為距離結算日越近而降低。不過也有例外,從上圖可以看到第4天,雖然時間價值降低,但是市場卻出現大波動,波動率指數上升導致整個權利金上升,所以第4天跟第6天總體權利金是一樣的。

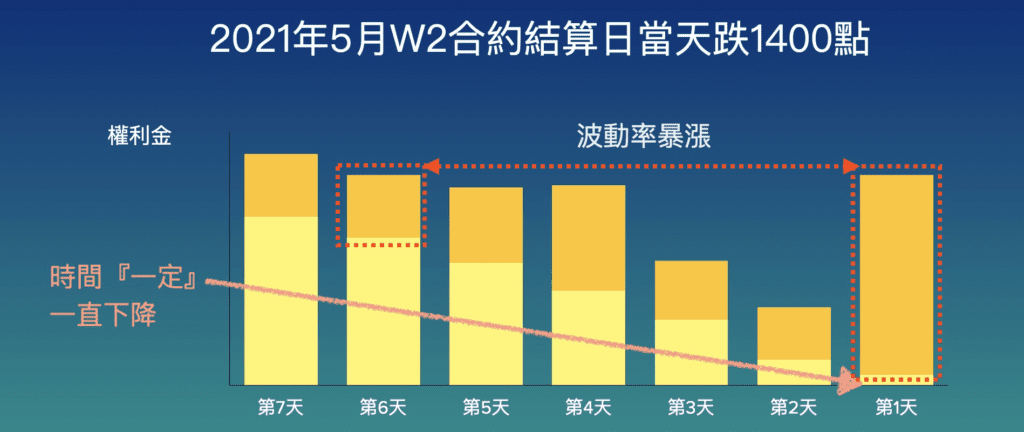

再從實際案例來看,台股於2021年5月12號(三)結算日當天下跌1400點,跌出歷史記錄與天量。

即使已經接近結算,時間價值幾乎歸0,但因為波動率超大幅上升,導致不管是Call或Put的權利金,都還高於7天前週選合約剛出來的時候。

在這個實際案例中,雖然下跌1400點,但是Call的權利金也上升。因為外在價值中的波動率飆升,不管Call或是Put都有外在價值,大盤下跌Put權利金暴漲是可預期(當週合約我買入的16700Put一度上漲20幾倍),但很多人卻忽略了Call的權利金也同樣會因為波動率上升而大幅上升。

「價平和」顧名思義就是把價平的Call和Put權利金相加,所得到的數字。先看看上星期的波動率指數(期交所過往波動率指數查詢)和當天價平和,再跟現在建倉的價平和做比較。

例如,上星期週選合約期間,大盤日內波動最高、最低點差距是400點,上星期波動率與價平和都比現在高,則可預期現在大盤振幅範圍會變小;相反的,如果現在波動率指數跟上星期相比是上升、價平和放大,代表現在大盤振幅很大機率會比上週的400點更大。

時間一直流逝,選擇權賣方賺到時間價值,買方損益則持續下降,這就是大家說選擇權買方不要留倉的主要原因,也因此在波動率、點位都沒有巨大變化之下,光是賺到時間價值就已經足夠獲利平倉了。

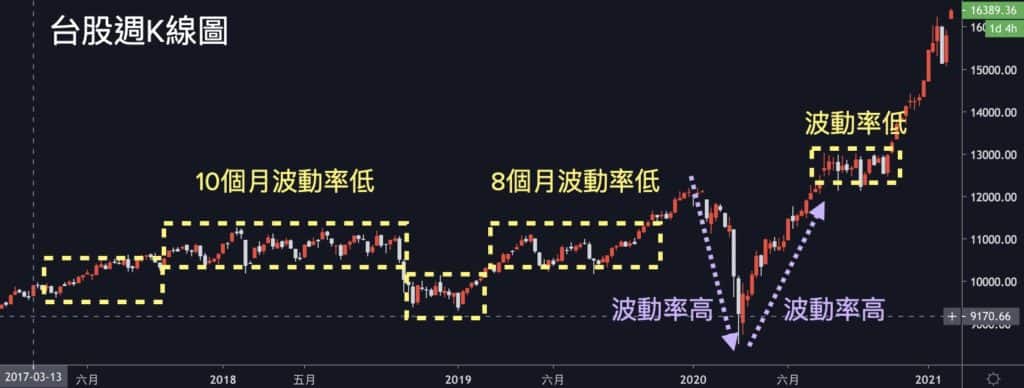

不過,波動率有上、有下,賣方提升損益的作法是賣在「波動率高」的時候,平倉在「波動率低」的時候,藉此賺取中間價差,提升獲利。而讓損益最佳化的方式,則是用正確的進場策略進行建倉、平倉,可以參考過往波動、趨勢,來推估未來「短期」的波動與趨勢,進而提升自己選擇權部位的損益表現。以下為你示範:

因應高低不同波動率、時間價值變化,可以歸納出以下進場策略:

(關於一週時間價值變化與適合的動作,可以參考: 建倉行事曆,5交易日總覽)

選擇權於結算日當天,所有外在價值會歸零,僅以內含價值進行結算;內含價值為選擇權履約價與結算時大盤點位的差距,而獲利或虧損額度取決於內含價值的大小。進一步了解選擇權結算計算方式可以參考 選擇權結算日|一篇讀懂結算方式及降低虧損方法,讓投資更順利 。

長期經營並製作中文市場最專業的選擇權教學網站,多年來我產出超過150個教學影片並回覆上千則留言,讓我完全清楚新手交易時遇到的問題與解決方法;我知道怎麼進行教學,最能幫助大家快速上手選擇權交易。今年是課程持續更新的第3年了,一次加入,永久更新!

說人話的選擇權課程3.0,2024新年更新:

正在跟業界資深高手羊叔合作,設計『雙買+小台』策略交易機器人,目的是大幅提昇勝率;過程中在做策略回測時意外發現,之前連續22週獲利的大區間策略也能在週一做出新配置!

於是發展出週四、週五和週一不同自動化策略。即將更新!

🎆 延續過往3年傳統,只要是 說人話的選擇權課程3.0 學員都能免費觀看更新🌟

以Call來說明,當履約價低於大盤現在點數的Call,就是「價內」;履約價高於大盤點數的Call則是「價外」;而履約價在大盤點數+/- 50點以內的CALL,即是「價平Call」。

許多人會以為「價內」才有外在價值,實則不然,不管是價內、價平或是價外選擇權,都有外在價值。

權利金是由「內含價值」和「外在價值」2部分組合起來的,內含價值代表這口選擇權的實際價值,等於大盤現在點數和選擇權履約價的差距;外在價值包含「時間價值」和「波動率價值」,是買方賣方對做的部分。

Copyright © 2024 Youtube頻道 不預測漲跌 版權所有